ĐIỆN CHUYỂN TIỀN LÀ GÌ? QUI TRÌNH ĐIỆN CHUYỂN TIỀN

Đăng ngày: 22-11-2019

Trong kinh doanh thương mại thời nay, thanh toán giao dịch quốc tế đang ngày trở nên thông dụng. Những phương pháp giao dịch thanh toán truyền thống lịch sử bằng tiền mặt đã dần được sửa chữa thay thế bằng những phương pháp thanh toán giao dịch văn minh hơn, nhanh gọn hơn. Thanh toán điện chuyển tiền là một trong những phương pháp rất hữu dụng và phổ cập .

I. Điện chuyển tiền là gì?

Bạn đang đọc: ĐIỆN CHUYỂN TIỀN LÀ GÌ? QUI TRÌNH ĐIỆN CHUYỂN TIỀN

Điện chuyển tiền hay còn gọi là T / T ( Telegraphic Transfer ) là hình thức giao dịch thanh toán, trong đó một người mua ( người trả tiền, người nhập khẩu … ) ủy nhiệm cho Ngân hàng trích thông tin tài khoản của người mua một số tiền nhất định chuyển cho một người khác ( người bán, người xuất khẩu, … ) ở một khu vực nhất định và trong một thời hạn nhất định .

Trong giao dịch chuyển tiền, các ngân hàng chỉ đóng vai trò trung gian giữa người chuyển tiền và người nhận tiền. Ngân hàng được nhận hoa hồng thanh toán và không bị ràng buộc bởi bất kỳ trách nhiệm nào trong quan hệ của người chuyển tiền và người nhận tiền.

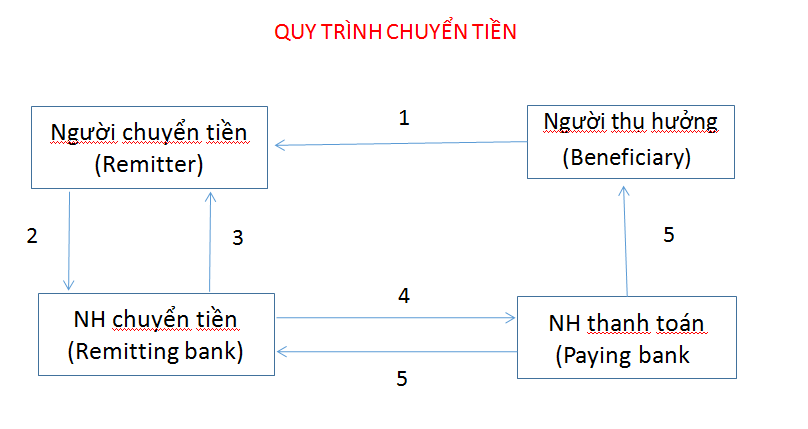

II. Các bên tham gia trong điện chuyển tiền

- Người chuyển tiền (Remitter): Người yêu cầu ngân hàng thực hiện chuyển tiền ra nước ngoài (Người nhập khẩu, con nợ, người đầu tư…)

- Người thụ hưởng (Beneficiary): Người nhận số tiền chuyển đến thông qua ngân hàng (người xuất khẩu, chủ nợ…)

- Ngân hàng chuyển tiền (Remitting bank): Ngân hàng chuyển tiền đi theo yêu cầu người của người chuyển tiền (Ngân hàng phục vụ người chuyển tiền)

- Ngân hàng thanh toán (Paying bank): Ngân hàng nhận tiền từ ngân hàng nước ngoài và thực hiện trả tiền cho người thụ hưởng theo đúng yêu cầu của người chuyển tiền (thường là ngân hàng phục vụ người thụ hưởng, nắm giữ tài khoản của người thụ hưởng)

III. Qui trình nghiệp vụ:

a. Ngân hàng chuyển tiền và Ngân hàng gửi tiền có quan hệ thông tin tài khoản trực tiếp

- Bước 1: Nhà xuất khẩu thực hiện việc giao hàng và chứng từ : hóa đơn, vận đơn, bảo hiểm,…cho nhà nhập khẩu

- Bước 2: Sau khi kiểm tra bộ chứng từ (hàng hóa), nhà NK viết lệnh chuyển tiền cùng ủy nhiệm chi ( nếu có ) tài khoản cho ngân hàng phục vụ mình.

- Bước 3: Sau khi kiểm tra bộ chứng từ và các điều kiện chuyển tiền, Ngân hàng tiến hành trích tài khoản để chuyển tiền và gửi giấy báo nợ cho nhà NK.

- Bước 4: Ngân hàng chuyển tiền ra lệnh cho Ngân hàng trả tiền để chuyển trả cho người thụ hưởng

- Bước 5: Ngân hàng trả tiền ghi có vào tài khoản của người thụ hưởng và ghi Có vào tài khoản của người hưởng lợi.

b. Trường hợp 2 : Ngân hàng chuyển tiền và Ngân hàng trả tiền không có quan hệ thông tin tài khoản trực tiếp ( Ví dụ bằng USD mà chuyển tiền lại bằng USD )

- Bước 1 đến Bước 3 như trường hợp 1

- Bước 4: Theo lệnh chuyển tiền của Ngân hàng chuyển tiền Ngân hàng đại lý Mỹ ghi nợ vào tài khoản của Ngân hàng chuyển tiền

- Bước 5: Ngân hàng đại lý Mỹ ghi có và chuyển tiếp lệnh chuyển tiền cho Ngân hàng trả tiền

- Bước 6: Ngân hàng trả tiền nhận được tiền thì tiến hành ghi có cho Người thụ hưởng.

III. Cách thức chuyển tiền

Xem thêm: PAL – Wikipedia tiếng Việt

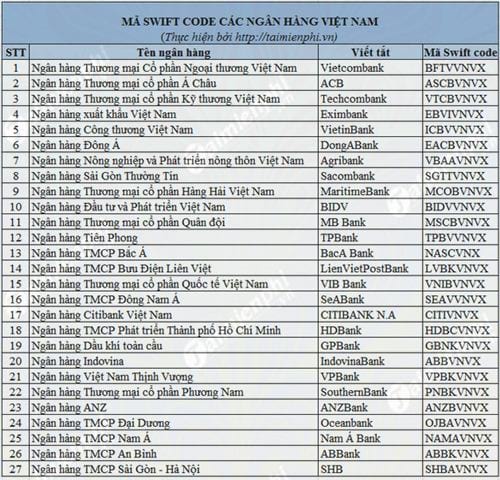

- Chuyển tiền bằng điện thì có thể sử dụng SWIFT hoặc Telex. Về chi phí dịch vụ, Telex thu phí ít hơn SWIFT; về độ an toàn và nhanh chóng thì SWIFT là ưu tiên số 1 và cũng được sử dụng phổ biến hơn. Vậy SWIFT là cái gì? nội dung của nó như thế nào? Về mặt lý thuyết, SWIFT là những mẫu điện đã được chuẩn hóa bởi tổ chức có tên là SWIFT. Mỗi thành viên của tổ chức này sẽ được cung cấp một SWIFT code. Code này có chức năng bảo mật rất cao, và do được chuẩn hóa nên nội dung các trường của các điện SWIFT cũng rất rõ ràng, dễ sử dụng và hạn chế sai sót, hạn chế việc hiểu sai lệch thông tin giữa ngân hàng và khách hàng, giữa ngân hàng với nhau.

- Thứ hai, SWIFT có những đặc điểm vượt trội hẳn so với phương pháp phát hành bằng thư hoặc qua Telex nhưng nó chỉ áp dụng khi 2 ngân hàng có quan hệ đại lý với nhau, đại loại là quan hệ SWIFTcode với nhau.

- Thứ ba, điện SWIFT được gửi từ sender ( ngân hàng phát hành bức điện ) đến Reciever ( ngân hàng nhận điện). Có nhiều loại ( mẫu ) điện SWIFT tùy mục đích sử dụng của nó và phương thức thanh toán áp dụng. Ví dụ: Nếu phát hành thư tín dụng thì ngân hàng sử dụng mẫu MT 700 hoặc MT 701.

IV. Ưu, nhược điểm của điện chuyển tiền

1. Ưu điểm :

Đơn giản và thuận tiện : Thủ tục đơn thuần, thuận tiện cho người chuyển tiền và người nhận tiền

Thời gian chuyển tiền ngắn : người thụ hưởng nhanh gọn nhận được tiền

2. Nhược điểm :

Với T / T trả trước : Bên nhập khẩu trả tiền trước nhưng bên xuất khẩu chậm chễ hoặc không giao hàng

Với T/T trả sau: Bên xuất khẩu giao hàng rồi nhưng bên nhập khẩu không trả tiền.

Xem thêm: PAL – Wikipedia tiếng Việt

3. Phân biệt TT và TTR

Phương thức điện chuyển tiền thông dụng là TT ( Telegraphic Transfer ). TTR cũng là một phương pháp thanh toán giao dịch lao lý trong tờ khai hải quan, tuy nhiên, TTR ( Telegraphic Transfer Reimbursement ) là phương pháp chuyển tiền bằng điện có bồi hoàn, được sử dụng trong giao dịch thanh toán L / C : ngân hàng nhà nước chiết khấu được phép đòi hoàn trả bằng điện. Phương thức này thường không thông dụng .

Cảm ơn bạn đọc đã chăm sóc đến bài viết !

Source: https://blogchiase247.net

Category: Hỏi Đáp